Il Gestionale di Fatturazione perfetto per la tua attività

Fattura24 è l’unica soluzione di fatturazione in cloud italiana che ti affianca gratuitamente un consulente dedicato, pronto ad aiutarti in ogni momento, e non è finita qui...

Vieni da un altro software? Ci pensiamo noi.Campagna “Soddisfatti o Rimborsati”

M

di documenti gestiti tra fatture elettroniche, preventivi, ordini e molto altro

M

di accessi unici mensili alla piattaforma e ai contenuti divulgativi prodotti da Fattura24 per i propri clienti

.%

è il trustscore di gradimento dei clienti di Fattura24.

Assistenza Clienti

Fattura24 mette a disposizione un servizio gratuito e unico nel suo genere: CHIAMAMI ORA.

Durante i primi giorni di utilizzo di Fattura24 avrai a disposizione un pulsante che potrai utilizzare per essere richiamato entro 28 secondi dalla nostra Assistenza Clienti.

Questo servizio completamente gratuito, ti permetterà di capire velocemente se Fattura24 è la soluzione adatta alle tue esigenze e quindi iniziare ad utilizzarlo da subito e senza stress.

La qualità del servizio clienti è il vantaggio competitivo che non può essere copiato.

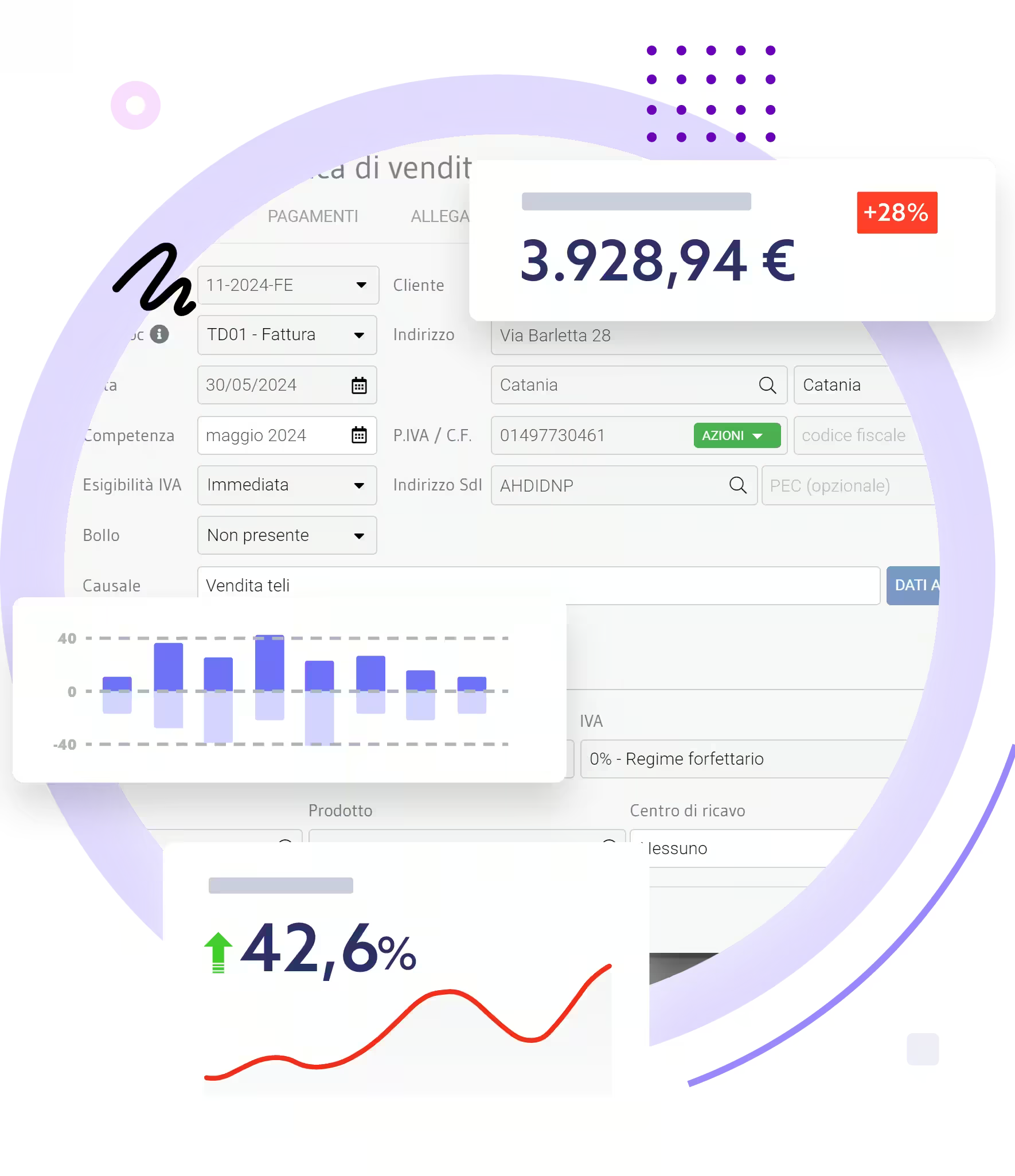

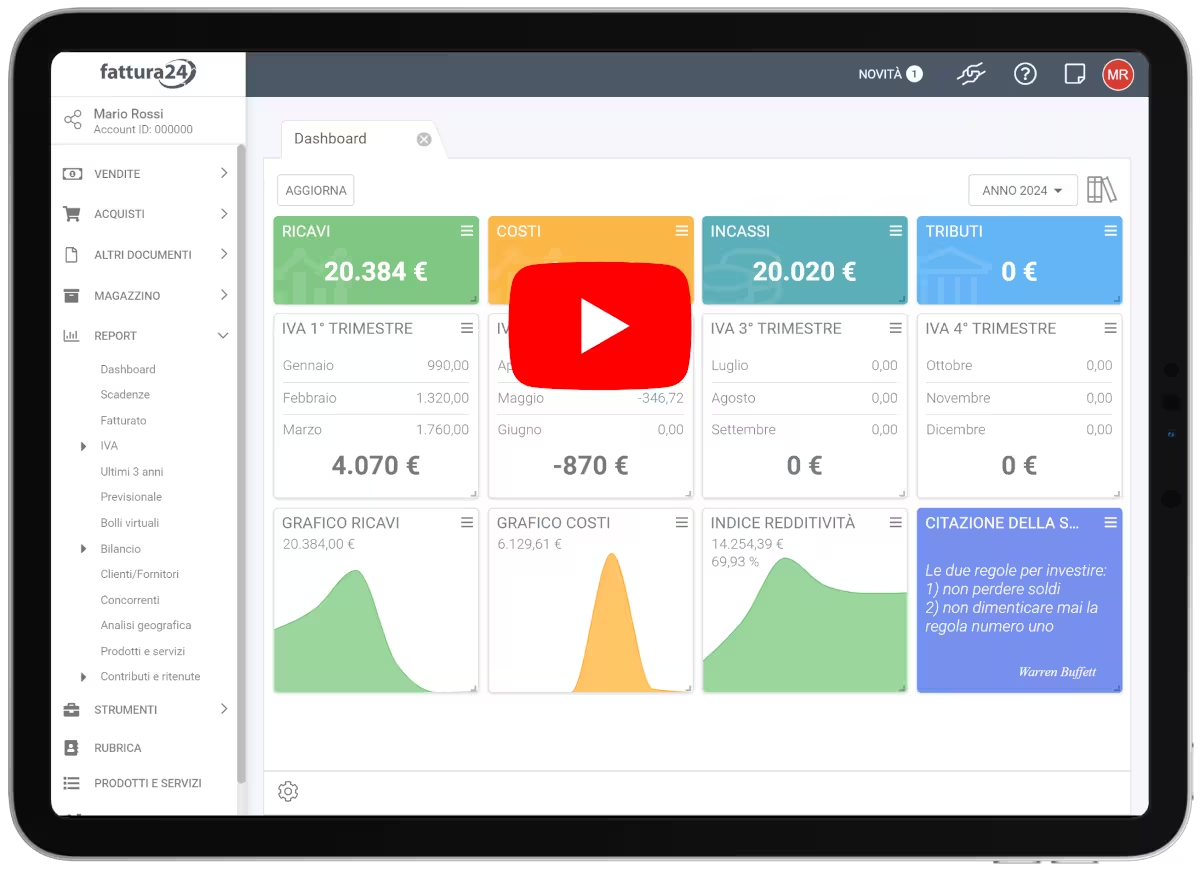

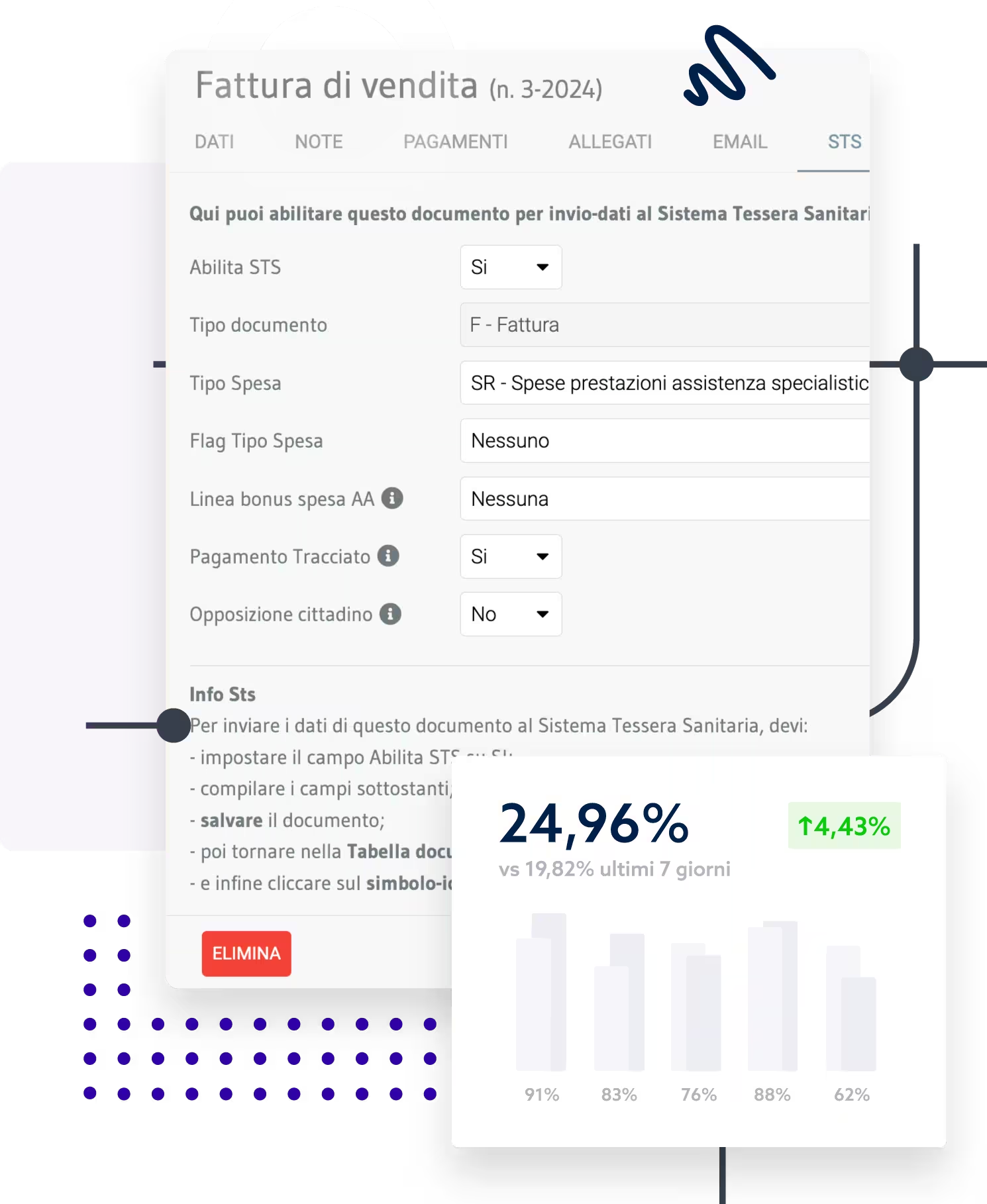

Crea la fattura elettronica in meno di 1 minuto

L’interfaccia grafica di Fattura24 è stata pensata per permetterti di creare una fattura elettronica in pochissimo tempo e con il minor grado di stress possibile.

Quando invierai il tuo documento di vendita, Fattura24 farà in automatico tutta una serie di controlli di validità per ridurre al minimo le possibilità che la stessa venga scartata dall’Agenzia delle Entrate.

Dopo qualche ora vedrai l’esito di consegna o di scarto del tuo documento. Potrai aprilo e leggerne il contenuto. E se qualche cosa dell’esito non fosse perfettamente chiara potrai contattare la nostra assistenza clienti è chiedere aiuto.

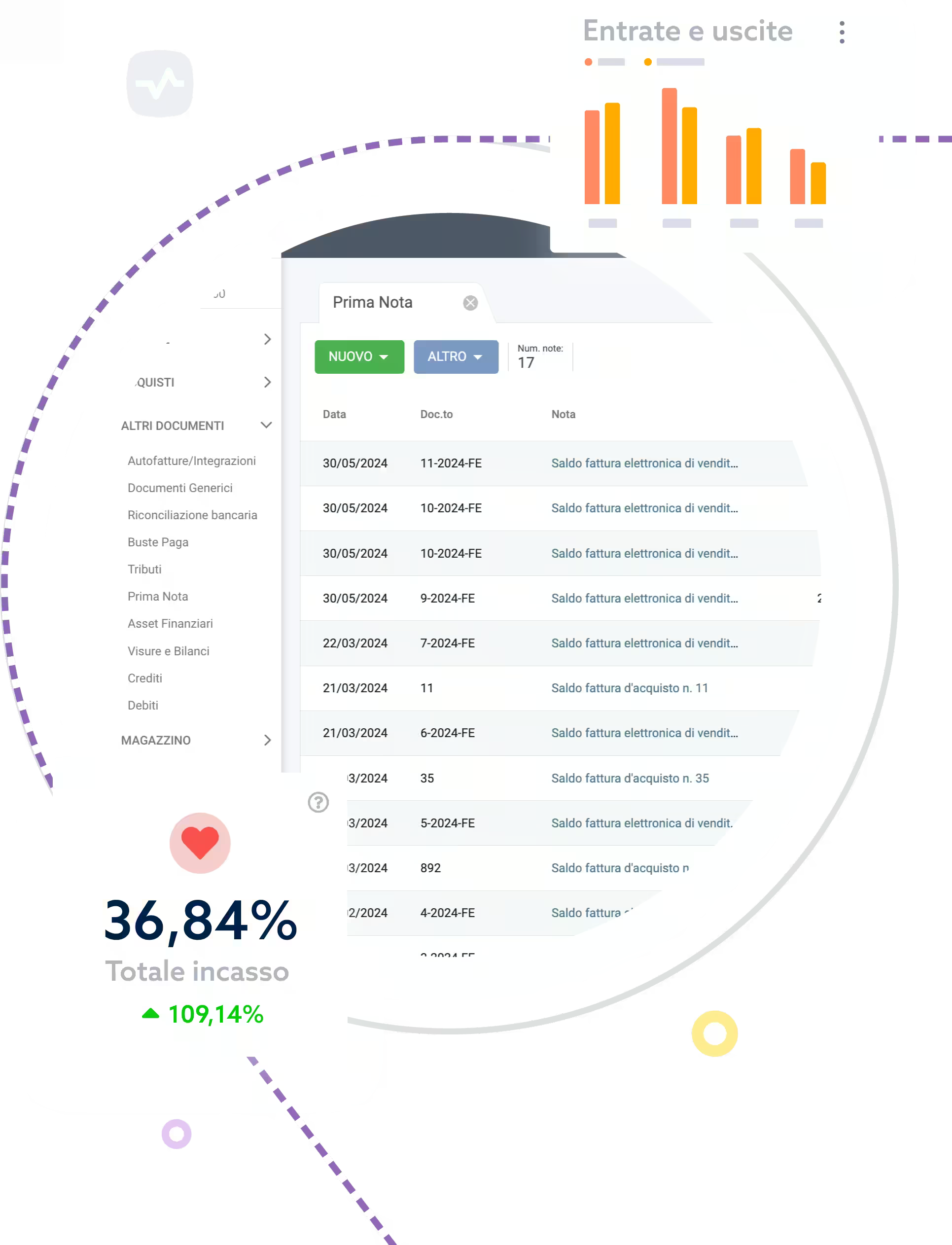

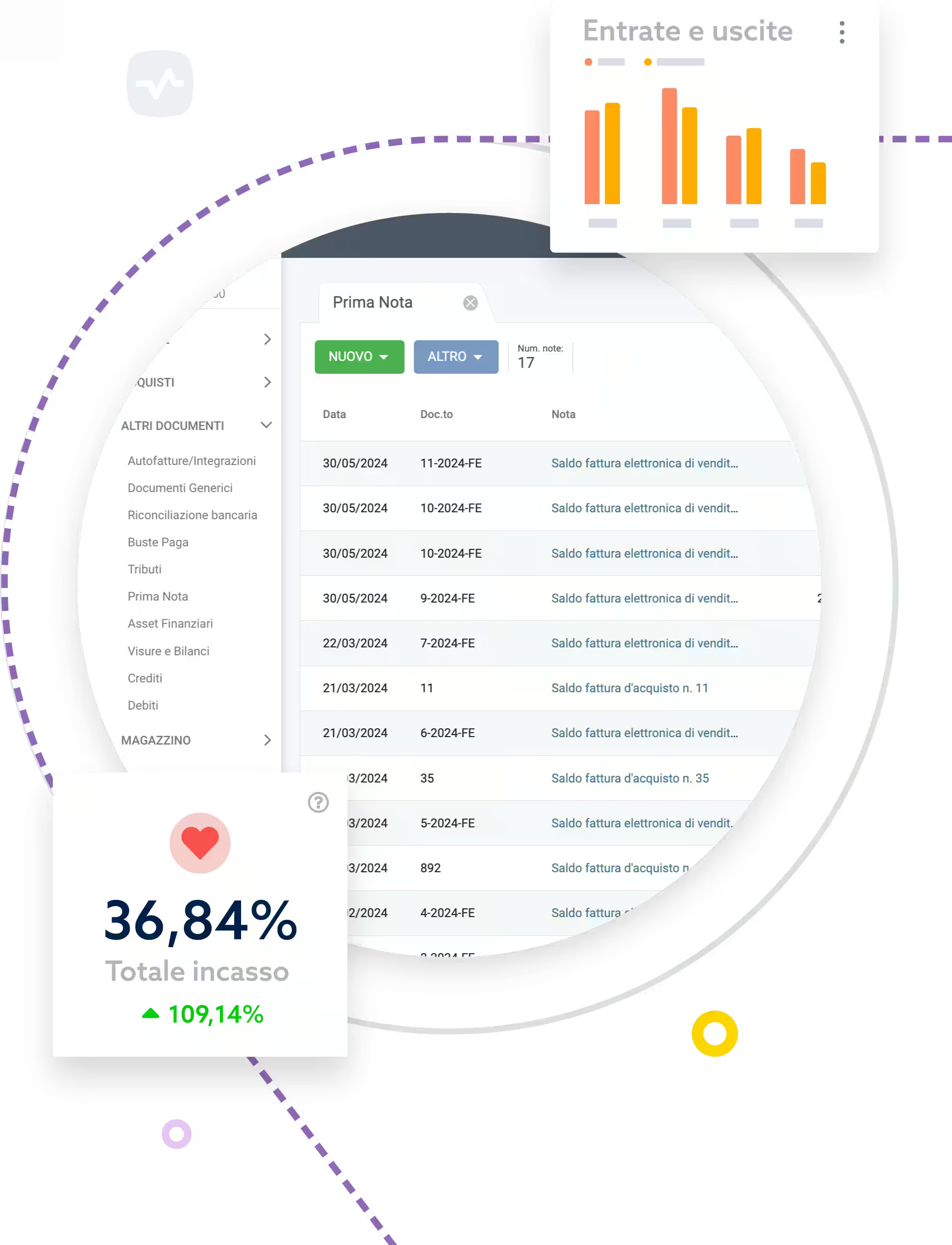

La prima nota si è fatta semplice

Velocizza la riconciliazione delle fatture con il tuo estratto conto bancario e guarda la Prima Nota comporsi in automatico.

Risparmiare tempo nella gestione della prima nota ti permette di concentrarti sulle cose che contano davvero: far crescere la tua attività.

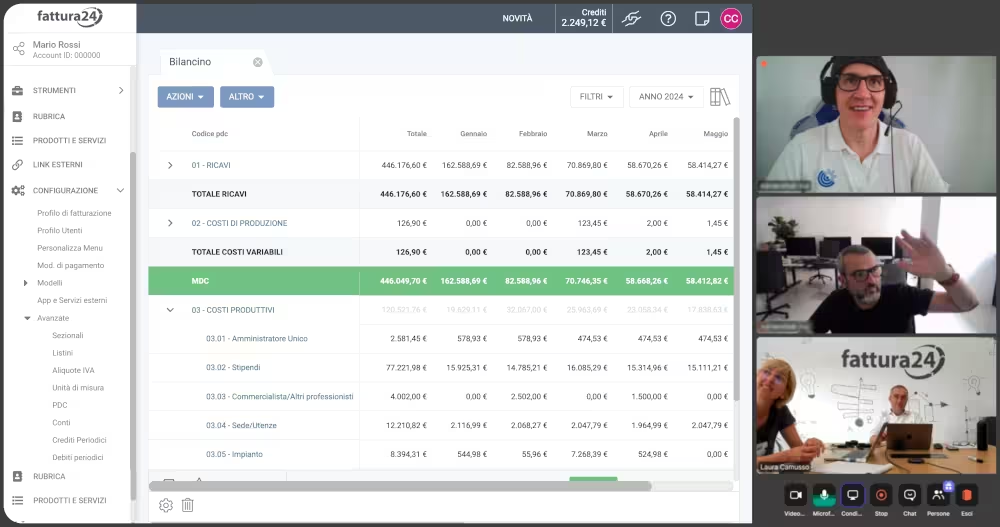

Un software di fatturazione vale l’altro se fa solo fatture

Ecco perché Fattura24 è molto di più di un software di fatturazione

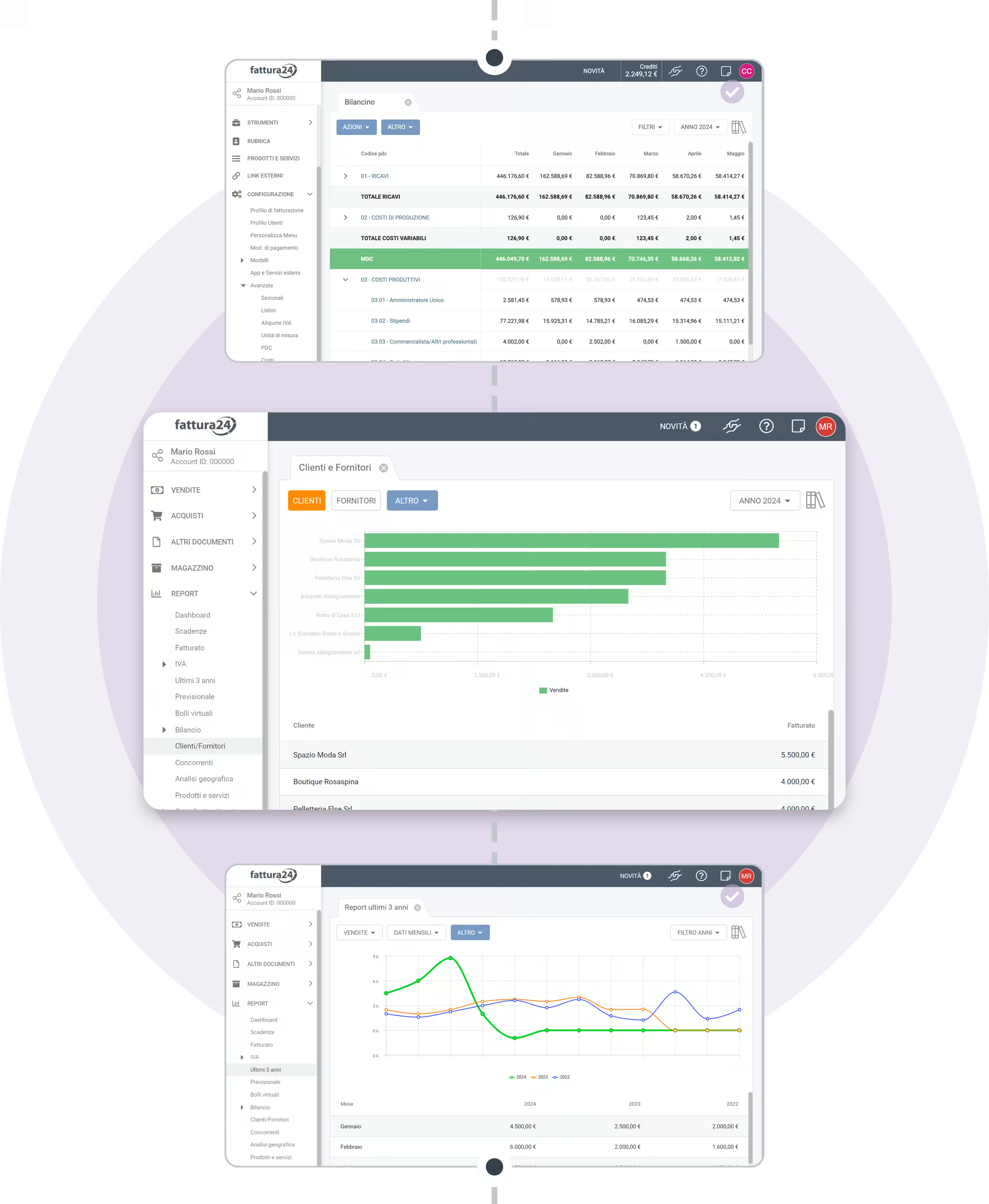

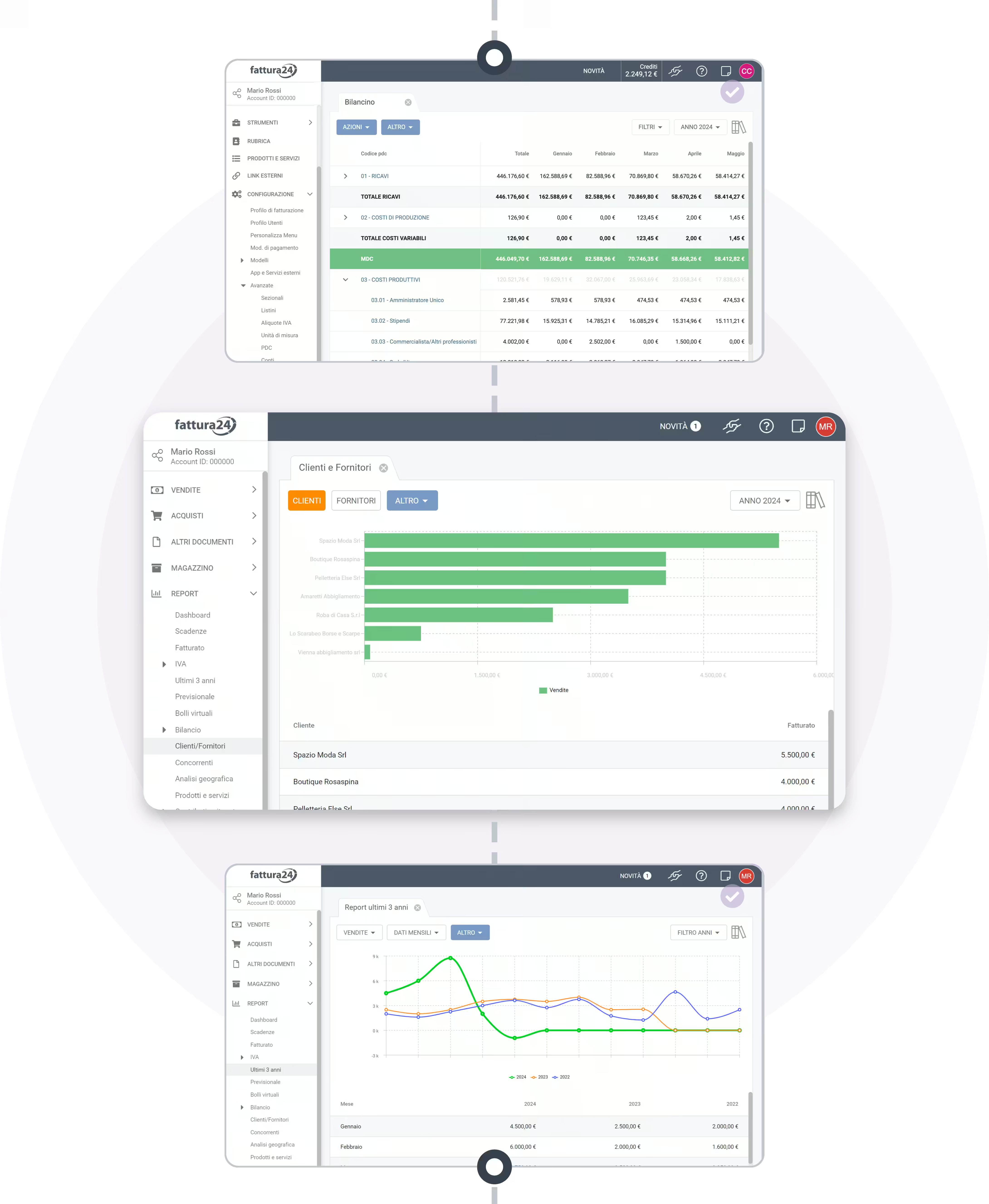

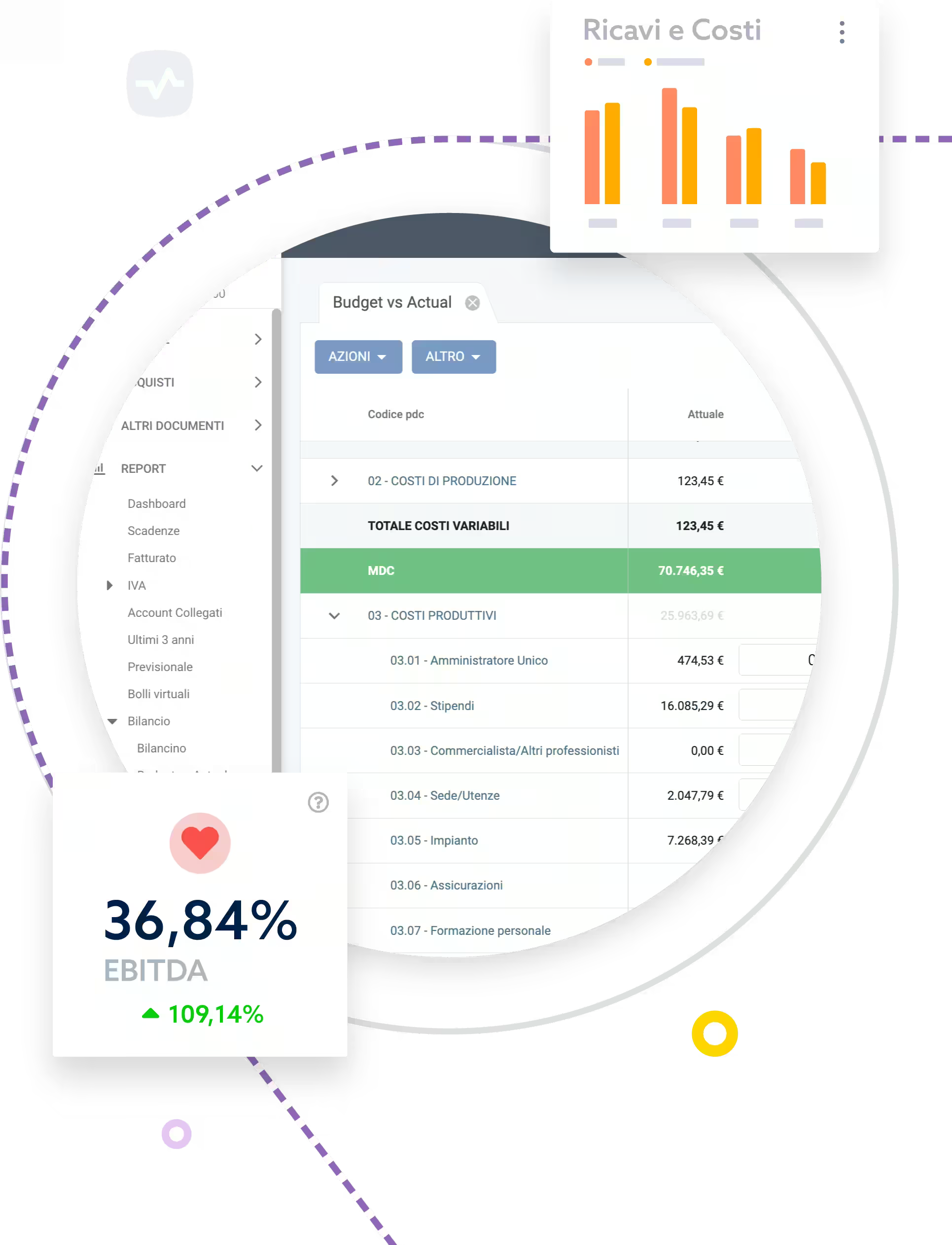

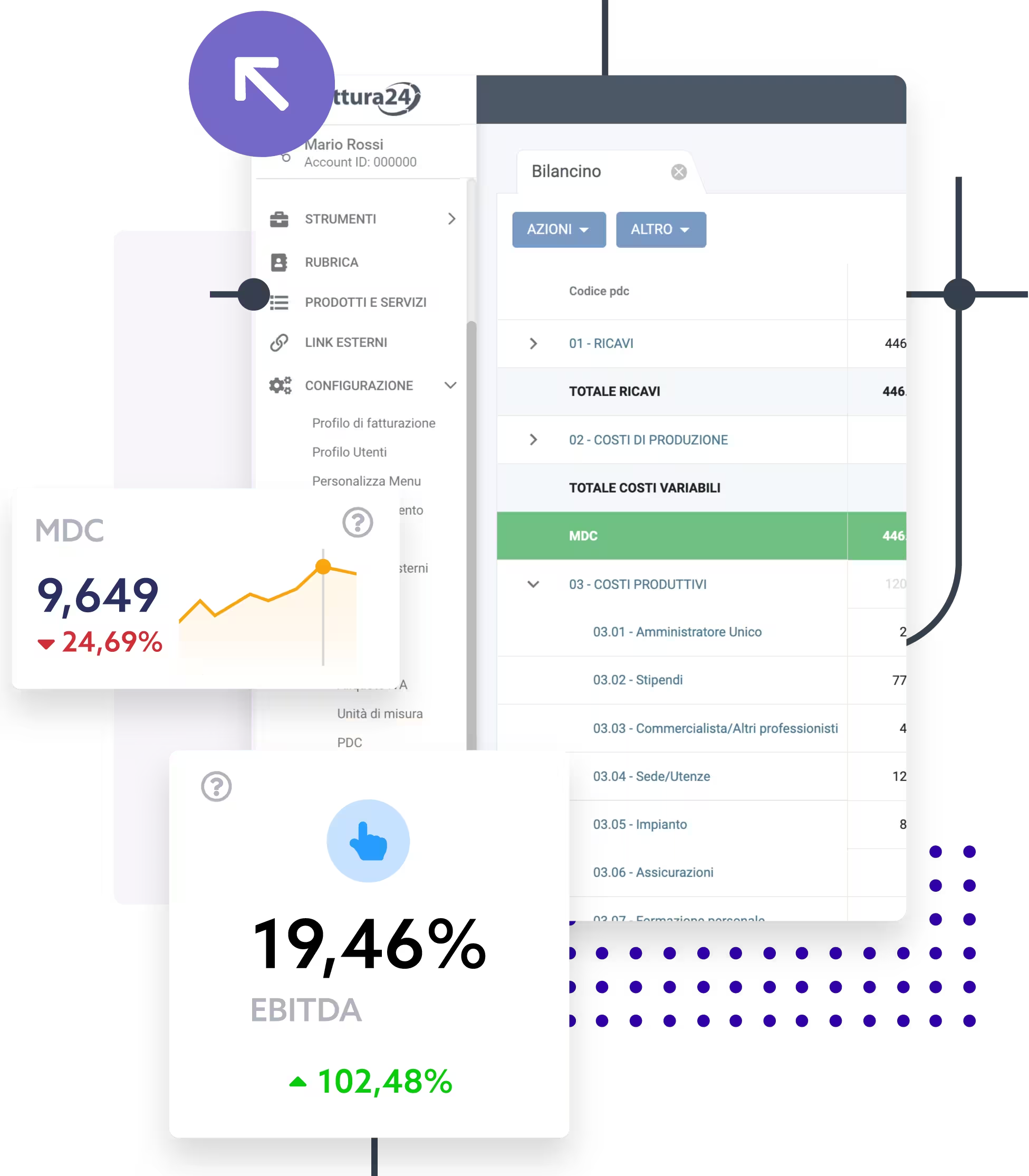

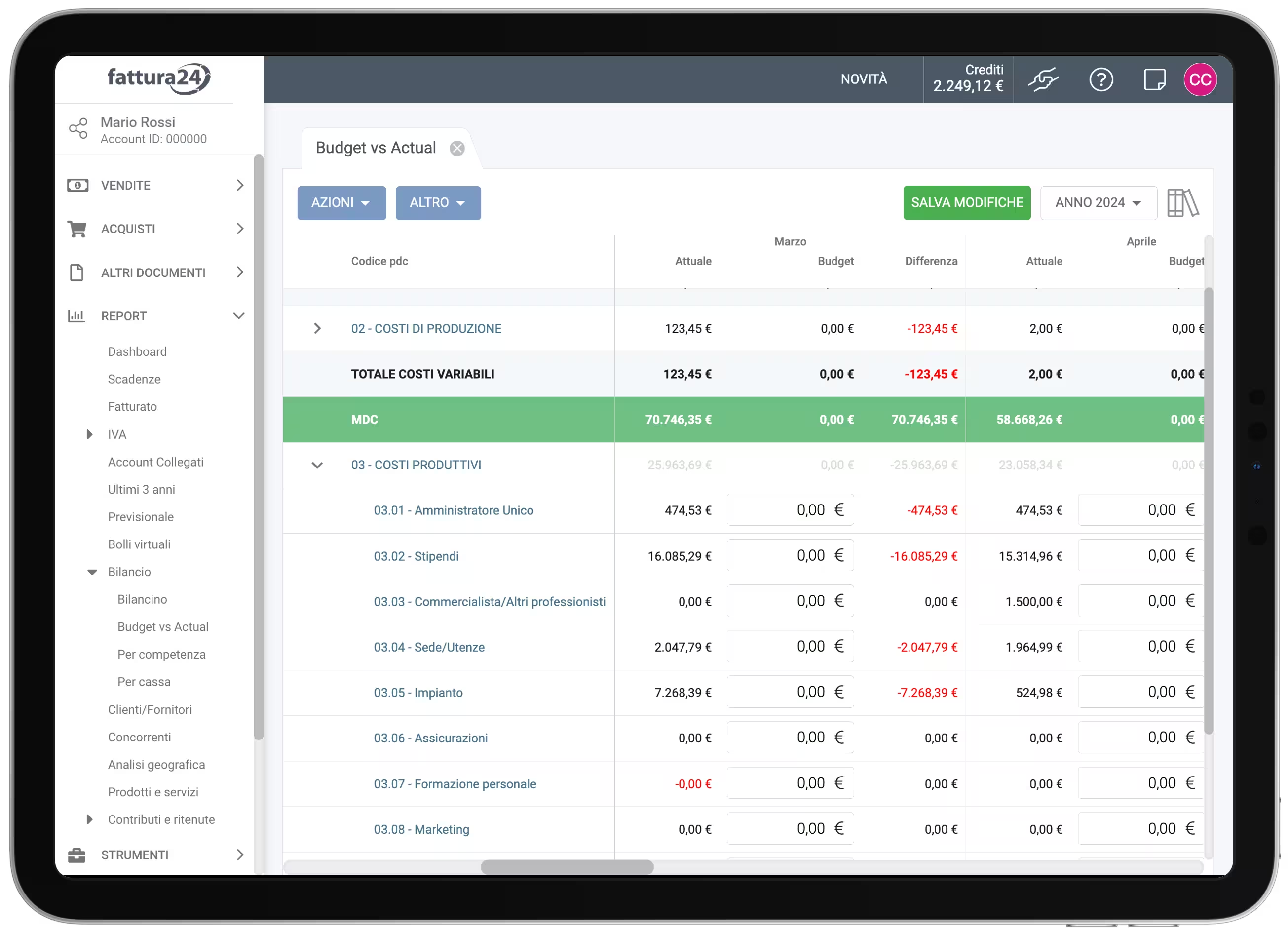

Qui troverai decine di report indispensabili per conoscere la salute del tuo business. Ma non solo, potrai pianificare il budget annuale degli acquisti, il forecast delle vendite e vedere, ogni volta che lo vorrai, il discostamento delle tue previsioni dai risultati effettivi.

Ed è grazie a questi report completi e di facile consultazione che potrai finalmente avere il completo controllo dei tuoi numeri senza dipendere dal tuo Consulente.

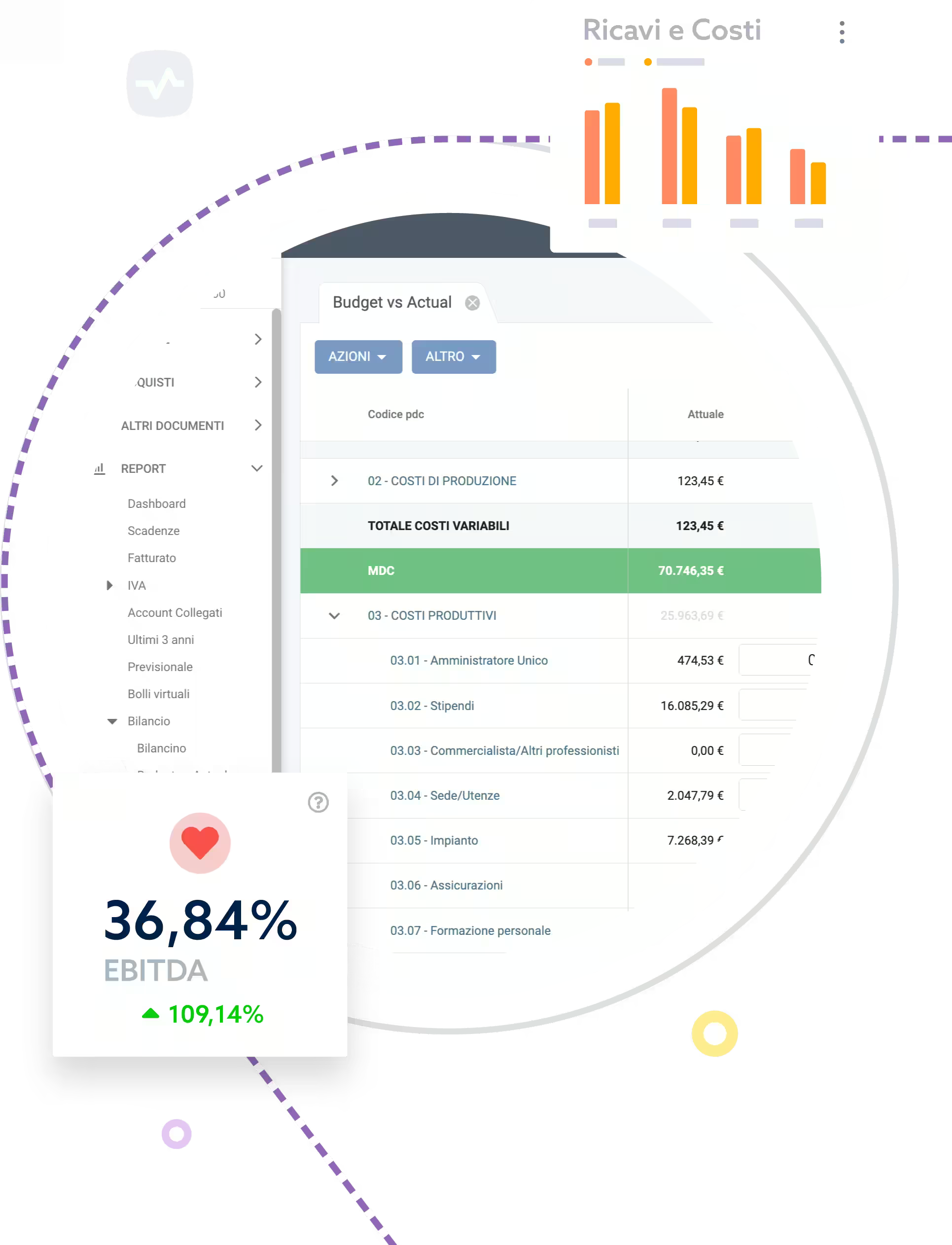

Budget VS Actual

Pianifica il tuo budget annuale e confrontalo con i risultati che stai ottenendo così da avere sempre una visione chiara delle performance della tua attività. Dì addio alle scelte basate solo sull’intuito, saranno i numeri a guidarti verso i tuoi obbiettivi.

Contenuti didattici per crescere

Il nostro impegno va oltre la realizzazione di un software. Vogliamo che i nostri clienti rimangano aggiornati sui temi normativi più importanti e diventino esperti di Fattura24. Per questo produciamo tantissimi contenuti utili a questo scopo!

Rimani aggiornato

Ci sono aggiornamenti normativi sulla fatturazione elettronica? Con i nostri video non ne perderai nessuno.

Mostra anteprimaGuru di Fattura24

Ti illustreremo tutti i segreti e i trucchi per diventare un super esperto di Fattura24.

Mostra anteprimaE molto altro

Affronteremo tanti temi diversi, ma sempre affini al nostro mondo, per farti essere sempre un passo davanti agli altri.

Mostra anteprima15%

Le attività italiane che controllano i loro KPI registrano un aumento della redditività del 15% rispetto a quelle che non li usano.

12%

Le attività che usano i KPI per le loro decisioni hanno riportato una riduzione media dei costi del 12%.

10%

Le attività che monitorano costantemente i loro KPI hanno visto un incremento delle loro performance del 10%.

Un team di assistenza sempre al tuo servizio

Fattura24 è un servizio incredibilmente semplice da utilizzare ma non per questo verrai lasciato solo. Oltre alla documentazione online e alle video guide che abbiamo preparato per te, avrai sempre a tua disposizione un servizio di Assistenza Clienti erogato direttamente da noi.

Manuale

Vuoi essere autonomo? Abbiamo per te un manuale per approfondire ogni aspetto di Fattura24.

Guide sintetiche

Vai di fretta? Dentro il software troverai tante guide sintetiche pronte all’uso.

Video guide

Pubblichiamo periodicamente su Youtube video guide sul nostro servizio.

Assistenza

...e se tutto questo non fosse sufficiente, il nostro Staff sarà sempre a tua disposizione.

Integrato con le più diffuse applicazioni

Oltre ad un’API disponibile su rete pubblica che potrai usare per collegare Fattura24 con i tuoi software, all’interno del tuo account troverai tantissime integrazione facili da usare e pronte all’uso.

Cosa dicono i nostri clienti

Periodicamente invitiamo i nostri clienti a pubblicare le loro recensioni, positive o negative che siano, perché è per noi un importantissimo strumento di crescita.

Utilizzo molto intuitivo e completo. Soddisfa completamemte le aspettative. Ottima anche l’assistenza, sempre veloce nelle risposte e risolutiva. Lo consiglio assolutamente. Tra l’altro non lascio quasi mai recensioni ma in questo caso l’ho fatto volentieri.

Pratico e intuitivo. Consente di creare preventivi, ordini, DDT e Pro-Forma in pochi secondi. L’emissione di fatture e la loro trasmissione è molto semplice.

Fattura24 ha semplificato la gestione della contabilità della mia azienda. Lo consiglio vivamente a chiunque cerchi un’alternativa smart per una contabilità facile da gestire e avanzata.

Ottimo prezzo sul mercato, interfaccia pratica e intuitiva, completezza... lo raccomando perché Carlo, e il suo staff, hanno creato un’alternativa che ispira fiducia quando ci si approda.

Due parole su di noi

Non scegliere un software, scegli le persone che lo hanno realizzato.

Siamo nati per aiutare le partita IVA a vedere il proprio futuro

Se vogliamo davvero un tessuto economico sano, fatto di imprese, professionisti e lavoratori autonomi preparati, allora dobbiamo mettere ogni risorsa al servizio di chi ogni giorno si sporca le mani per costruire il proprio futuro.

Ciao, mi chiamo Carlo Camusso

Sono il fondatore di Fattura24.

Non ho mai sognato di creare una software house.

La mia ossessione è sempre stata un’altra: aiutare chi lavora con una Partita IVA a comprendere i propri numeri.

Perché quando capisci i numeri, prendi decisioni migliori. E quando prendi decisioni migliori, cresci. Ma sopra tutto, dormi più sereno la sera.

Ho visto troppe volte freelance, artigiani, piccole imprese e studi professionali naufragare. Non per mancanza di talento, ma per mancanza di strumenti, formazione, metodo.

Così è nata Fattura24: una piattaforma, certo. Ma soprattutto una mentalità. Una direzione. Una scelta.

Il nostro scopo è aiutare 100.000 Partite IVA a diventare realtà sane, solide e consapevoli. E vogliamo farlo entro 5 anni.

Non perché serva una scadenza. Ma perché abbiamo fretta di fare la differenza.

Leggi di più ...

Domande e Risposte

Ecco le risposte alle domande più frequenti.

1. Esiste una versione per smartphone

Sì, abbiamo due bellissime app per i sistemi iOS e Android. Tra l’altro, nel corso degli anni le nostre App sono state più volte menzionate da Apple tra le migliori italiane per il mercato Business.

2. Avete l’autenticazione a due fattori?

Sì, siamo uno dei pochi gestionali di fatturazione a mettere a disposizione di qualsiasi account, anche quelli gratuiti, un sistema di autenticazione a due fattori.

3. Offrite un servizio di conservazione sostitutiva?

No, crediamo sia importante tenere la conservazione delle fatture separata da qualsiasi software "compreso il nostro" e garantirsi così la massima libertà di cambiare in futuro. Per questo suggeriamo di utilizzare il servizio dell’Agenzia delle Entrate che è gratuito e automatico.

4. Posso condividere i miei dati con il Commercialista?

Sì, abbiamo diverse possibilità di condivisione dei dati che spaziano dall’accesso diretto al proprio account fino ad arrivare ad export specifici per i software più diffusi presso gli Studi di contabilità.

5. Posso importare i documenti prodotti con il mio vecchio gestionale?

Sì, in Fattura24 potrai importare tutte le tue fatture elettroniche di vendita e di acquisto. Ma anche eventuali file excel con la lista dei tuoi clienti, fornitori e prodotti.

6. Se sono bloccato posso telefonarvi?

Sì, in linea generale la nostra assistenza clienti è erogata sempre tramite ticket così da rispettare l’ordine di arrivo delle varie richieste ma abbiamo un numero telefonico sempre disponibile e che può essere utilizzato in caso di urgenze.

Vuoi parlare con qualcuno del nostro Staff?

Clicca qui per fissare un appuntamento

_4_dark-light-landscape.avif)